A Uber Technologies (NYSE:UBER) finalmente deu aos investidores aquilo que eles desejavam. O maior serviço de boleia remunerada (ride-hailing) do mundo prevê agora que alcançará o lucro ajustado mais cedo do que o previsto.

Os resultados ajustados de Uber antes de juros, impostos e outras despesas podem variar desde uma perda de 25 milhões de dólares até um lucro de 25 milhões de dólares no terceiro trimestre, informou a empresa num relatório na terça-feira. Nessa base, o lucro chegaria um pouco mais cedo do que o previsto anteriormente. Os lucros ajustados no quarto trimestre poderiam variar de um lucro “flat” a um lucro de 100 milhões de dólares.

A Uber, com sede em São Francisco, que se tornou pública em 2019, atravessou um período complicado de 18 meses, uma vez que a propagação do coronavírus forçou as pessoas a permanecerem em casa, prejudicando gravemente a procura dos seus serviços. Mas a crise de saúde global também testou a sustentabilidade do negócio de transporte e a capacidade da gestão para lidar com uma crise desta magnitude.

Na nossa opinião, Uber emergiu muito mais forte após a pandemia e a sua ação merece fazer parte de qualquer carteira de crescimento a longo prazo. A Uber é hoje uma empresa muito mais diversificada do que era na altura da sua IPO.

Uber, em vez de se tornar mais defensiva, utilizou a pandemia como uma oportunidade para se expandir mais além das boleias. Em Julho, a empresa fez uma grande aposta no frete com a compra de 2,25 mil milhões de dólares da Transplace, um fornecedor de serviços logísticos centrado na tecnologia. A compra ajudará Uber a alargar o seu alcance no sector de transporte marítimo doméstico dos EUA.

Além disso, Uber também apostou na entrega de mercearias e álcool através de uma parceria com a GoPuff que consiste no transporte de artigos de lojas de conveniência. A Uber tem entregado refeições de restaurantes desde 2014, mas a pandemia acelerou dramaticamente o crescimento de Uber Eats. As encomendas para entrega no segundo trimestre quase duplicaram em relação ao mesmo período do ano passado para 12,9 mil milhões de dólares.

Rentabilidade Sustentável

Esta configuração – em que o serviço de transporte está a voltar tornando a Uber mais amplamente envolvida com a economia dos transportes - é um bom indicador da sua ação, que tem tido um fraco desempenho no mercado mais vasto este ano. As ações de Uber perderam 10% este ano, enquanto que o NASDAQ ganhou mais de 17%. As suas ações fecharam na quinta-feira a $45,48.

Alguns analistas de Wall Street também veem as ações Uber subvalorizadas, numa altura em que está bem posicionada para beneficiar da reabertura económica.

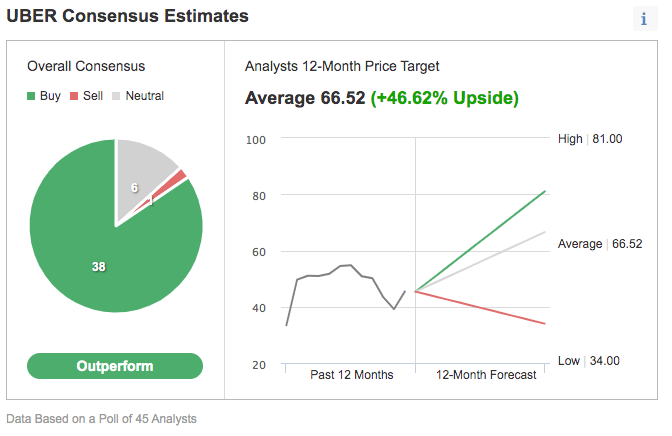

As ações da Uber têm cerca de 47% de potencial de valorização em relação ao seu nível atual, de acordo com a estimativa consensual de 45 analistas inquiridos pelo Investing.com.

Os analistas da Cowen esta semana classificaram Uber como " outperform", aumentando o seu objetivo de preço para $82 de $80, citando eficiências tanto nos transportes como nas entregas.

De acordo com o Goldman Sachs (NYSE:GS), que tem um objetivo de preço de 64 dólares para a ação, a Uber deve conseguir consolidar os seus lucros.

Resumindo

No ambiente pós-pandémico, Uber está numa posição muito melhor para mostrar uma rentabilidade consistente após a sua grande diversificação e ter implementado medidas de redução de custos. A atual baixa oferece uma boa oportunidade para comprar este stock.