- 2022 foi uma dura lição para todos os investidores

- Aprender com os melhores é uma forma de vencer

- Nós usamos o InvestingPro+ para encontrar ideias dos melhores investidores do mundo

Chegou a época do Regresso às Aulas. Conforme as crianças, os estudantes universitários e os professores regressam às salas de aula, também é tempo dos investidores regressarem ao ritmo - especialmente os pais que têm estado a conciliar trabalho e filhos ao longo de todo o verão.

2022 também tem tido algo de regresso às aulas para os investidores, com a volatilidade, a inflação, a Reserva Federal, ralis de mercado bear e o risco de recessão a relembrarem-nos a todos que as bolsas de valores podem cair. Não podemos investir cegamente, como achávamos que podíamos em 2021.

A mudança de época também é uma oportunidade para pegarmos nos livros e encontrarmos novas oportunidades de investimento. O mercado volátil oferece algumas pechinchas, mas também muito risco. Neste artigo, em vez de analisar só o mercado, vou procurar ideias de alguns dos investidores mais conhecidos e de mais sucesso do mundo utilizando a InvestingPro+. Vamos aprender com os melhores a escolher o nosso portfólio para o ano escolar que inicia.

Escolher os Melhores dos Melhores - Analisar 13Fs

Vou começar por ir ao Separador Ideias da InvestingPro+.O separador ideias recolhe dados de formulários 13F, que os investidores com grandes portfólios têm de preencher para a SEC. Estes formulários contêm a informação de quantas ações investidores como Warren Buffett ou Carl Icahn têm nos seus portfólios. A InvestingPro+ acompanha depois o desempenho desses portfólios - baseada apenas nos dados que foram preenchidos - não será totalmente igual aos resultados de um dado investidor ou fundo - e fornece mais dados sobre as ações em si.

Neste caso, vou selecionar gestores com pelo menos 6% de ganhos no último ano, como sinal de investidores que se saíram bem num mercado em mudança e que se poderá manter volátil nos próximos meses.

Ao fazer isso, houve cinco investidores ou fundos que se destacaram, bem como os ganhos de ações de acordo com a InvestingPro+ no último ano, à data de 30 de agosto:

Warren Buffett, CEO da Berkshire Hathaway - +11.9%

David Einhorn, Fundador/Presidente da Greenlight Capital, um hedge fund - +10.2%

David Tepper, Fundador/Presidente da Appaloosa Management, um hedge fund - +7.9%

Carl Icahn, Fundador/Gestor da Icahn Enterprises e reconhecido investidor empresarial - +23.3%

Daniel Loeb, Fundador/Presidente da Third Point Capital, um hedge fund - +18.2%

Para todos eles, a InvestingPro+ irá mostrar-me não só a composição das carteiras, mas a ferramenta de investimento também me irá permitir ordenar a composição da carteira pelas maiores posições ou maiores empresas por capitalização de mercado. Para este artigo, quero focar-me nas maiores compras no segundo trimestre, para descobrir o que lhes saltou à vista quando o mercado atingiu oficialmente um nível de bear market antes da recente recuperação. Então, aqui estão as maiores compras de cada um destes portfólios, e também uma ação de bónus.

Nota: Preços e dados à data de 30 de agosto, fecho de mercado.

Warren Buffett/Berkshire Hathaway: Occidental Petroleum

|

Nome Métrica |

Valor |

Fonte: InvestingPro+ Data Explorer

Não é surpresa para quem segue as compras da Berkshire ou de Buffet de perto, que a compra da Occidental Petroleum tenha sido a maior do segundo trimestre. O CEO da Berkshire foi autorizado a comprar (ANL-2876748) até 50% da empresa, está a expor a carteira ao setor da energia. Embora isso possa ser visto como um erro (ANL-2877394), a experiência e posição de Buffet como presidente de tão grande conglomerado financeiro fazem com que seja difícil apostar contra ele.

A Occidental obviamente tem beneficiado dos aumentos de preço do petróleo, superando as estimativas de ganhos seis trimestres seguidos e apresentado números recorde de receitas e ganhos ao longo dos últimos 12 meses. Isto permitiu-lhes também reduzir a dívida líquida em 24 mil milhões de dólares nos últimos três anos, solidificando as perspetivas futuras. A Occidental é ainda uma representante do futuro do petróleo, mas os investidores podem ter um upside adicional se Buffet decidir que 50% da Occidental não é suficiente e adquirir a empresa.

Fonte: InvestingPro+

David Einhorn/Greenlight Capital: Kyndryl Holdings

|

Nome Métrica |

Valor |

|

Fonte: InvestingPro+ Data Explorer

David Einhorn voltou em grande neste ano de 2022, ultrapassou o S&P 500 em 3300 pontes base na primeira metade de 2022 (até 13,2% em relação à S&P 500 estar a perder 20%). E se nos focarmos na sua maior compra do segundo trimestre, temos outra grande vencedora, a Atlas Air Worldwide, que aceitou uma proposta de aquisição. (ANL-2864007). Em vez disso, vamos analisar a segunda maior compra do trimestre.

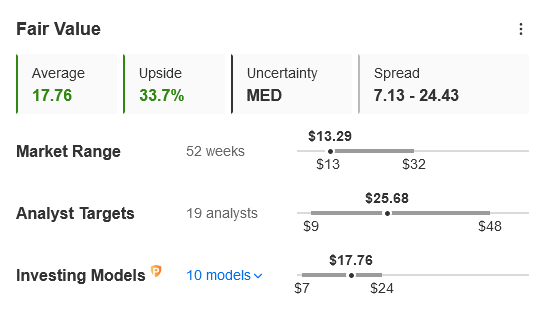

A Kyndryl Holdings é uma spin-off da IBM, que incorpora o centro de dados da IBM . As spin-offs são uma estratégia de investimento clássica, em parte porque normalmente são negócios negligenciados que uma vez separados de uma estrutura pesada, podem passar despercebidos e crescer de forma independente. A IBM é uma estrutura bastante pesada. Einhorn abriu a posição logo após a Kyndryl passar a ser negociada no final de 2021 e mais do que a duplicou nos dois trimestres seguintes.

O negócio - à semelhança de outras ações deste artigo - é um género de negócio de matérias-primas, e, neste momento, a Kyndryl está a reportar perdas. Com uma capitalização de mercado de $2.5B e um valor de empresa de $3.8B comparado à receita esperada de $16.3-$16.5B para este ano e uma perspetiva de break-even da receita ajustado, não deverá ser muito difícil que o negócio seja outro sucesso de Einhorn. A dúvida é se o uso de centro de dados estará em permanente declínio.

Fonte: InvestingPro+

David Tepper/Appaloosa Management: Constellation Energy

|

Nome Métrica |

Valor |

Fonte: InvestingPro+ Data Explorer

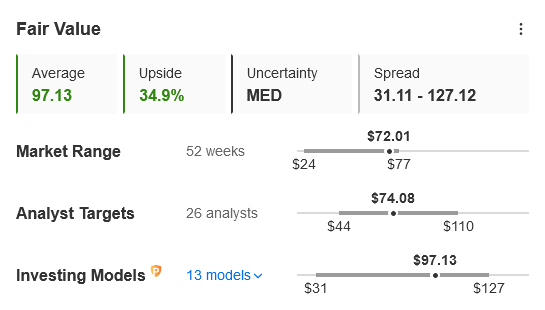

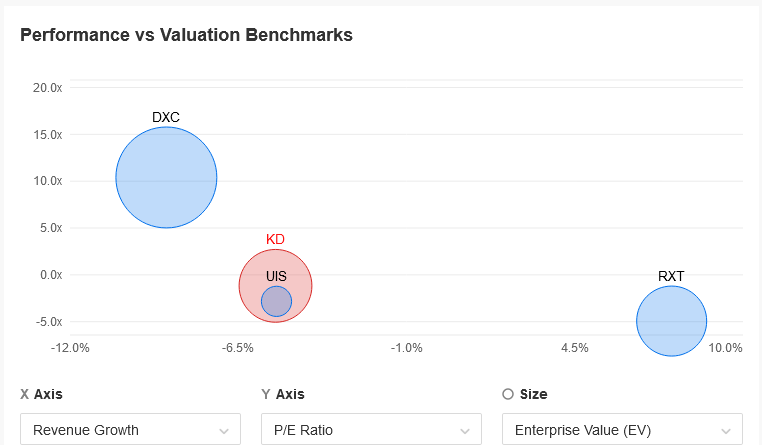

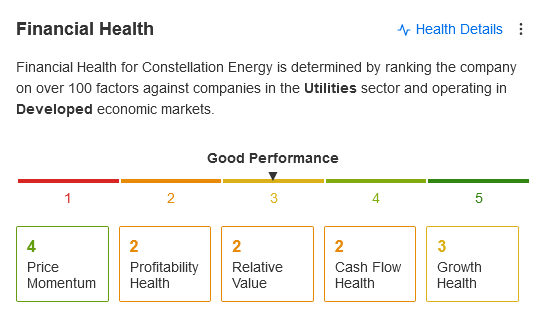

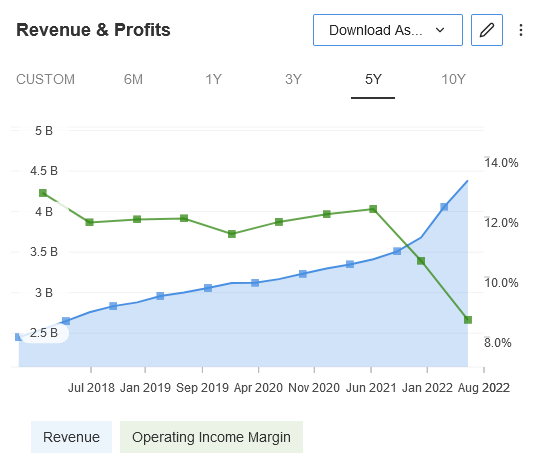

David Tepper, dono da Carolina Panthers da National Football League e outro importante investidor, aparece agora ao falarmos dos temas energia e spin-off. A Constellation Energy foi separada da Exelon uma década após a empresa a ter comprado. É uma empresa de energia nuclear, um segmento atualmente na ribalta com a recente aprovação do Inflation Reduction Act pelo U.S. Congress. A Constellation valorizou quase mais 50% este trimestre, portanto a posição de Tepper, que foi aumentada no segundo trimestre, já deu bastante lucro, pois a empresa é a quarta maior posição do fundo dele.

A empresa tem um valor de empresa de $31B - embora com relativamente pouca dívida, com $4-5B de dívida líquida - e negoceia a 12x EBITDA Ajustada, o que não é um preço baixo, quando pensarmos que ajustamentos poderão lá figurar. A empresa já anunciou os créditos fiscais que irá receber pela produção de energia nuclear e hídrica com a nova lei, e poderá ser uma empresa com perspetiva de grande crescimento futuro e não uma pagadora de dividendos estável.

Fonte: InvestingPro+

Carl Icahn/Icahn Enterprises: Southwest Gas Holdings

|

Nome Métrica |

Valor |

Fonte: InvestingPro+ Data Explorer

Vamos passar à frente as compras de Icahn na própria empresa, Icahn Enterprises, e falar da segunda maior compra da lista. Icahn há muito que é um touro da energia, portanto, não é surpresa que esteja a comprar empresas de gás natural como a Southwest Gas. Icahn não comprou apenas no segundo trimestre, continuou a aumentar a posição e agora a empresa dele é dona de 8,7% (ANL-2874047) da Southwest.

Analisando mais em pormenor, a Southwest está em máximos históricos, assim como muitas das outras ações associadas a matérias-primas deste artigo. Isto aconteceu quando a empresa resolveu uma batalha com a Icahn que levou à demissão do anterior CEO, e as novas compras podem ser vistas como um voto de confiança na CEO nomeada da Icahn, Karen Haller. (ANL - 2819726), ou talvez como um presságio de pressão renovada. Dado o seu envolvimento e a oferta de comprar a empresa mesmo antes do atual preço das ações, parece que pode haver mais para descobrir.

Fonte: InvestingPro+

Daniel Loeb/Third Point Capital: Ovintiv Inc

|

Nome Métrica |

Valor |

Fonte: InvestingPro+ Data Explore

Dan Loeb faz manchetes pelas suas cartas ativistas e durante a pandemia muitos começaram a segui-lo no Twitter pela sua adoção das criptomoedas e ações de crescimento. Parte do seu sucesso como gestor de hedge fund advém da sua capacidade de dinamizar investimentos, no entanto, nos últimos meses regressou aos setores da energia e do petróleo pois os ventos do mercado alteraram-se.

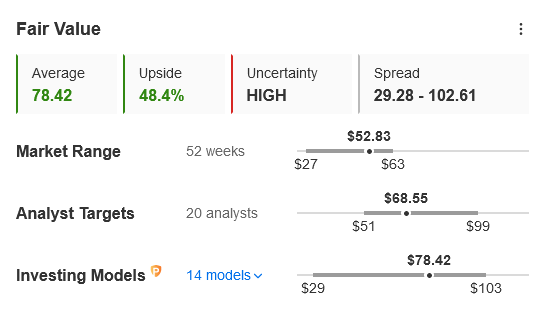

Mais uma aposta em petróleo e gás a finalizar a nossa lista, pois Loeb aumentou significativamente a sua posição na Ovintiv. Como muitas ações de petróleo e gás, a empresa está perto do máximo de 52 semanas e apresenta as receitas mais altas de sempre. A sua exposição ao gás natural e gás natural liquefeito dá-lhe um upside pois a situação de energia europeia coloca pressão sobre os preços. Esta é vencedora do ponto de vista da InvestingPro+, com o maior upside de valor justo e um conjunto de factos rápidos positivos acerca da empresa.

Como isto é muito petróleo e gás, vamos escolher uma ação bónus de outro líder de investimento.

Fonte: InvestingPro+

Mario Gabelli/GAMCO Investors: Warner Bros Discovery

|

Nome Métrica |

Valor |

Fonte: InvestingPro+ Data Explorer

Gabelli é outra lenda viva no mundo do investimento e os seus fundos de ações tiverem ganhos de mais de 6% no último ano, o que é bastante bom. Embora a maior parte da carteira seja composta por ações de empresas do setor industrial de pequena e média capitalização, a maior compra do último trimestre foi a Warner Bros Discovery, a spin-off/fusão da unidade Time Warner da AT&T com a Discovery Media.

A WBD tem despertado muito interesse, assim como a indústria de streaming no geral. A WBD tem muita dívida e o reporte sugere que não existe uma estratégia definida para empresa conjunta. (AOL_200628343). Ao mesmo tempo, a recente estreia em força da prequela de Guerra dos Tronos, House of the Dragon (ANL-2878153), é um lembrete da boa estrutura da empresa. E como este artigo é sobre aprender com os melhores, note que muitos destes investidores apostaram em operadoras de streaming. David Einhorn acrescentou a WBD ao portfólio da Greenlight Capital - a sua terceira maior compra do segundo trimestre, David Tepper e Dan Loeb compraram ações da Disney, com Loeb a mostrar o seu lado ativista e a sugerir ideias para a empresa melhorar (ANL-2872735). Então quer se vá na direção da recente WBD ou da velha Disney, as operadoras de streaming poderão também poderão ser uma boa escolha para quem procura investir noutros setores para além do setor da energia.

Fonte: InvestingPro+

Reaprender o Básico do Portfólio

São algumas ideias de alguns dos melhores investidores da atualidade. Todos eles estão a tentar perceber como se ajustar ao ambiente de mercado volátil de 2022. São breves análises, pois cada um destes profissionais tem as suas próprias razões para abrir posições nas ações mencionadas.

Com todos ocupados com o regresso às aulas ou ao trabalho, talvez este seja um bom ponto de partida para repensar o seu portfólio. E se estas ideias não forem muito do seu agrado, há mais investidores com quem aprender na InvestingPro+.